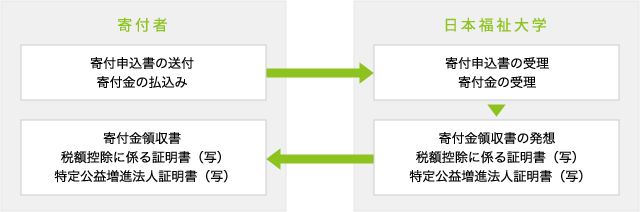

個人・教職員の方

本法人へご寄付をいただいた場合、所得控除制度と税額控除制度のうち、どちらかの制度を寄付者の選択によりご利用いただくことができます。免税の手続きは、本学からお送りします「寄付金受領書」と「税額控除に係る証明書」あるいは「特定公益増進法人証明書」を添えて、確定申告の際に所轄税務署へご提出ください。

1. 税額控除

-

税額控除額 = [寄付金額(当該年分の総所得金額の40%を限度) - 2千円] × 40%

*税額控除額は、所得税額の25%が限度となります。

2. 所得控除

-

所得控除額 = 寄付金額(当該年分の総所得金額の40%を限度) - 2千円

3. 住民税

所得税で寄付金控除の対象になる寄付金のうち、県・市町村の条例によって認定された場合、住民税が寄付金税額控除の対象となります。

個人がその年に支出した寄付金の額が2千円を超える場合で、住民税を納税されている自治体が認定した学校法人に寄付された場合は、住民税の控除を受けることができます。

現在、本学が条例により認定されている自治体は「愛知県」「名古屋市」ですが、各市町村によって条例指定が異なりますので、詳細は住民税を納税されている自治体にお問い合わせください。

法人・団体の方

法人・団体の皆様からいただきました寄付金は、当該事業年度の損金に算入されますが、損金算入には次の方法があり、どちらかを選択していただきます。

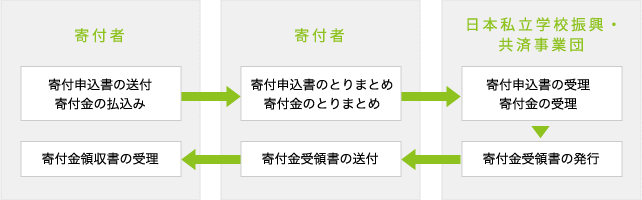

1. 受配者指定寄付金

寄付金の額に制限なく、全額を損金に算入できます。

日本私立学校振興・共済事業団を経由する指定寄付金です。所定の申込書を大学に提出していただきますと、免税手続きに必要な事業団発行の「寄付金受領書」をお送りいたします。

-

受配者指定寄付金事務の流れ

2. 特定寄付金

一般寄付の損金算入限度額と別枠で、これと同額まで損金として算入できます。

ご寄付をいただきますと、免税手続きに必要な本学発行の「寄付金領収書」と「特定公益増進法人証明書」をお送りいたします。

寄付金事務の流れは個人の場合と同様です。

-

損金算入限度額 = {(資本金等の額 ×

×0.375%) + (当該年度所得×6.25%)} × 0.5

×0.375%) + (当該年度所得×6.25%)} × 0.5